4圖看清中日美歐國債收益率,后市將表現(xiàn)如何?

上周末央行表示,為支持實體經(jīng)濟發(fā)展,促進綜合融資成本穩(wěn)中有降,決定于2021年7月15日下調(diào)金融機構存款準備金率0.5個百分點。

此次降準為全面降準,釋放長期資金約1萬億元。央行降準后,國內(nèi)貨幣政策稍顯寬松。而全球其他主要經(jīng)濟體美、日、歐元(1.1805, -0.0006, -0.05%)區(qū)等一直都保持著寬松的貨幣政策已無需多言。在全球流動性充裕下,各國國債收益率如何,值得關注。

國內(nèi)降準釋放流動性

央行決定7月15日降準0.5個百分點。專家表示,未來貨幣政策將平衡好內(nèi)外部需求,繼續(xù)保持穩(wěn)健基調(diào),市場流動性應保持合理充裕。在此基礎上,貨幣調(diào)控料突出靈活精準、合理適度,加強結構性和針對性調(diào)節(jié)。

中銀國際證券首席經(jīng)濟學家徐高表示:

“過去幾個月,國內(nèi)投資者的主要憂慮是國內(nèi)宏觀政策的收緊。此次降準打消了這方面的憂慮。國內(nèi)宏觀調(diào)控趨緊的階段可能已經(jīng)過去,未來國內(nèi)宏觀政策會相機抉擇來對沖外需可能的變化,以維護國內(nèi)經(jīng)濟增長的平穩(wěn)。”

中泰固定收益分析師肖雨認為,下半年預計貨幣政策“不緊不松”,一方面經(jīng)濟仍在恢復過程中,通脹和匯率壓力不大,貨幣政策收緊可能性不大;但一方面,考慮到“穩(wěn)杠桿”的政策訴求和地產(chǎn)融資“強監(jiān)管”壓力,貨幣政策放松空間也受到明顯制約。

主要經(jīng)濟體國債收益率情況

國內(nèi)降準后,市場擔憂的流動性收緊顧慮被打消,而全球其他主要經(jīng)濟體早已維持著寬松的貨幣政策。在此情況下,各主要經(jīng)濟體的國債收益率卻差距極大。

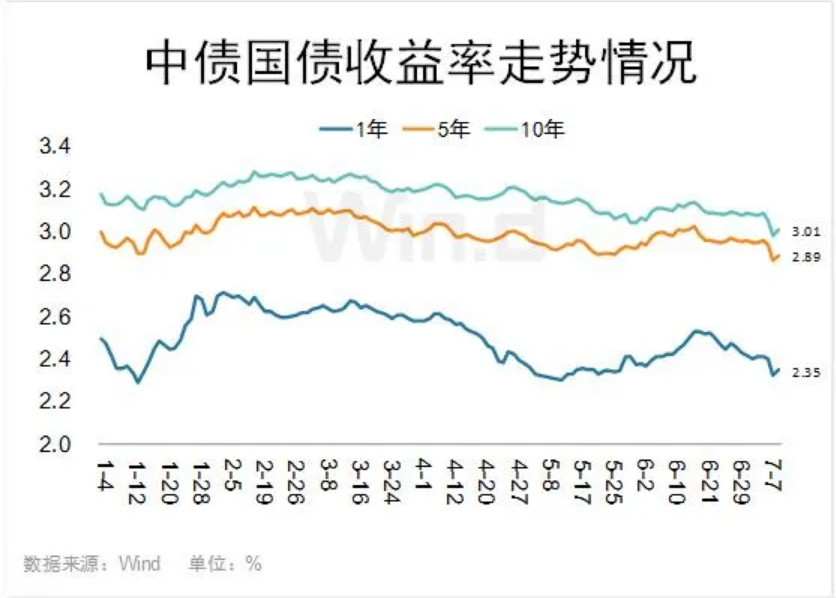

首先從國債收益率最高的中債來看,Wind數(shù)據(jù)顯示,10年期中國國債收益率近期波動不大,自6月初3%左右小幅上升至3.14%,隨后有所回落,最低跌至7月8日的2.98%,目前最新報收在3.01%。

總體看10年期中債國債收益率基本維持在3%附近震蕩,較今年最高2月中旬的3.28%下降幅度不大。此外1年期和5年期中債國債收益率走勢也類似,較6月份中旬有所走低,再次回到6月初時水平。

可見隨著國內(nèi)貨幣寬松,國債價格走高,國債到期收益率有望進一步走低。

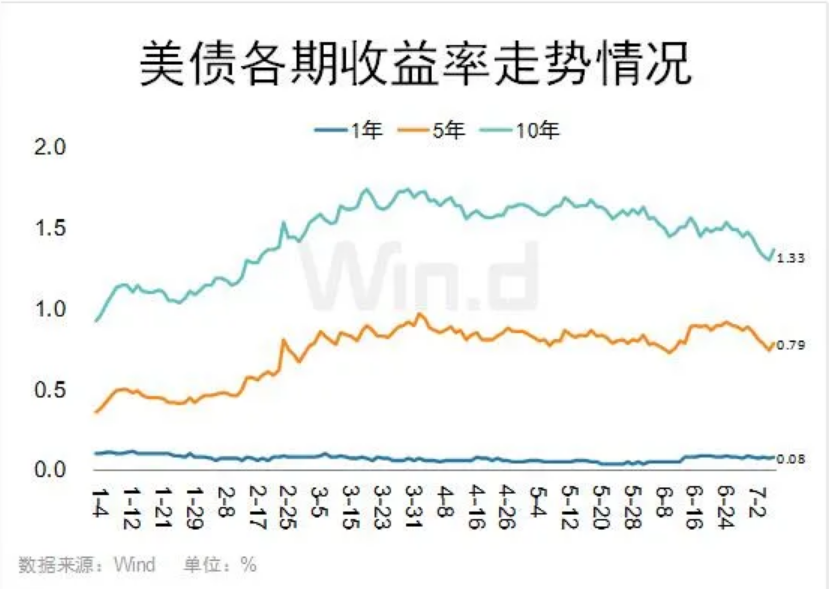

此外美債各期收益率近期也在走低,以10年期來看,從二季度4月份高點1.7%以上一直在緩慢下降,目前已經(jīng)降至1.37%,下降趨勢明顯。而1年期和5年期卻主要是震蕩,上漲、下跌頻繁出現(xiàn),近期甚至出現(xiàn)一定的上漲,凸顯了投資者對于長期經(jīng)濟前景的看好,但短期經(jīng)濟仍不樂觀。

另外日本短期1年和5年期國債收益率均為負,而且近期還一度出現(xiàn)倒掛現(xiàn)象。不過10年期國債收益率為正,但也很低,目前僅有0.03%,今年均在0.2%下方運行。

而歐元區(qū)公債收益率無論是短期還是長期都保持著負利率,近期更是持續(xù)下跌,在負收益率上越走越遠。

后期展望

中金公司認為,美債收益率在增長改善、財政部TGA流動性釋放峰值回落、以及美聯(lián)儲三季度正式修改聲明(如9月FOMC)傳遞未來縮減QE指引的背景下仍有可能上行,直到正式縮減QE開啟后(如12月FOMC)后逐步筑頂回落。

實際上,2013年縮減QE正式開啟前(2013年12月),長端美債收益率在10月之前也出現(xiàn)過幅度達50bp的回落,但隨后再度回升并創(chuàng)新高,直到12月正式縮減QE開啟。因此,我們也不能將當前的收益率走勢做簡單的線性外推。

招商軒言全球宏觀分析認為,5月-6月中的美債收益率下行中,通脹預期和實際利率均有貢獻,流動性寬松和供需矛盾緩和是主因,而6月下旬的美債收益率下破1.3%或主要反映全球經(jīng)濟預期的惡化;歐洲疫情相對更為嚴峻,推動美元指數(shù)(92.7094, 0.1296, 0.14%)反彈。

在維持限產(chǎn)背景下,疫情再度發(fā)酵引發(fā)的對商品需求的擔憂是油價下跌重要的助推因素,而油價的表現(xiàn)也是大宗商品整體表現(xiàn)的縮影;歐美股市調(diào)整反映經(jīng)濟下行和企業(yè)營收下降風險。應關注當前情景使美聯(lián)儲貨幣政策正常化進程放緩、延后的潛在可能。

海外形勢對我國有四點影響,總體有利于國內(nèi)債券市場的收益率下行,相對不利于股票市場。

第一,亞洲疫情發(fā)酵對國內(nèi)疫情的擴散效應更強,直接對國內(nèi)經(jīng)濟活動構成威脅;第二,東南亞國家生產(chǎn)能力下降對中國進出口構成負面影響;第三,全球需求預期惡化,大宗商品價格下跌,有助于緩解國內(nèi)通脹壓力;第四,風險情緒惡化,股票市場資本流入或?qū)⑦呺H減少,但ZM利差走闊對債市資金流入構成支撐。